Экономические отношения между Китаем и Казахстаном часто трактуются довольно шаблонно — их вписывают в продвигаемую Пекином инициативу «Пояса и пути», в рамках которой центральноазиатская республика играет роль «пряжки» в сухопутном экономическом поясе, связывающем КНР и Европу. Будучи крупнейшей страной Центральной Азии, Казахстан, разумеется, имеет ключевое значение для китайской концепции связей с Западом. Однако, рассматривая его лишь как один из узлов трансрегиональной геоэкономической стратегии Пекина, можно упустить из виду гибкость подхода китайских игроков к интересам Казахстана и ту выгоду, которую местные компании умело извлекают из взаимодействия с КНР в ключевых отраслях.

Наглядный пример такой динамики — двустороннее сотрудничество в области добычи урана и поставок ядерного топлива, где китайцам пришлось играть по казахстанским правилам, а не наоборот.

Казахстан — крупнейший производитель природного урана на планете: в 2022 году его доля в мировом масштабе составила 43%1. С одной стороны, это обусловлено наличием богатых залежей такого ресурса, с другой — сама геология месторождений позволяет вести добычу при помощи недорогого и высокорентабельного метода подземного выщелачивания. Казахстан располагает двумя третями мировых запасов урана, которые можно извлекать подобным способом, и в 2022 году почти 80% урана на планете было добыто именно так2. Огромное преимущество в плане затрат на добычу позволило национальной атомной компании «Казатомпром» стать одним из самых конкурентоспособных производителей урана в мире и оказаться в сильной переговорной позиции, взаимодействуя с зарубежными компаниями, которые стремятся получить доступ к дешевым ресурсам страны.

В последние два десятка лет Казахстан обменивал доступ к урановым месторождениям на иностранные инвестиции и технологии и таким образом сумел модернизировать урановую промышленность республики, значительно нарастить объемы добычи и увеличить свою долю на рынке. В 1997 году, когда «Казатомпром» сосредоточил в своих руках ядерные активы советской эпохи3, страна добыла всего 796 тонн урана4. К 2016 году годовой объем добычи вырос более чем в 30 раз, достигнув 25 тысяч тонн. Последующее падение мировых цен на уран побудило Казахстан добровольно сократить его производство5. В случае восстановления рынка в 2025 году «Казатомпром» рассчитывает нарастить добычу до 31 тысячи тонн6. Поскольку в стране отсутствуют АЭС, возникает вопрос, куда же уходит весь добытый уран.

Тут в игру вступает Китай — второй в мире производитель ядерной энергии, где быстрее всего растет количество гражданских атомных реакторов. По сравнению с США, где за последние 30 лет в коммерческую эксплуатацию было введено лишь несколько новых реакторов7, КНР поддерживает поразительные темпы строительства новых АЭС — и в последние годы они только ускоряются. Фактически большая часть из 26 текущих проектов строительства реакторов была запущена в ходе нынешнего бума, начавшегося в 2022 году8. Чтобы обеспечить природным ураном свою мощную атомную промышленность, Китай принял стратегию, состоящую из четырех компонентов (“四位一体” или, в дословном переводе, «четыре в одном»): добыча сырья в стране и за рубежом, закупки на международном рынке и резервы9.

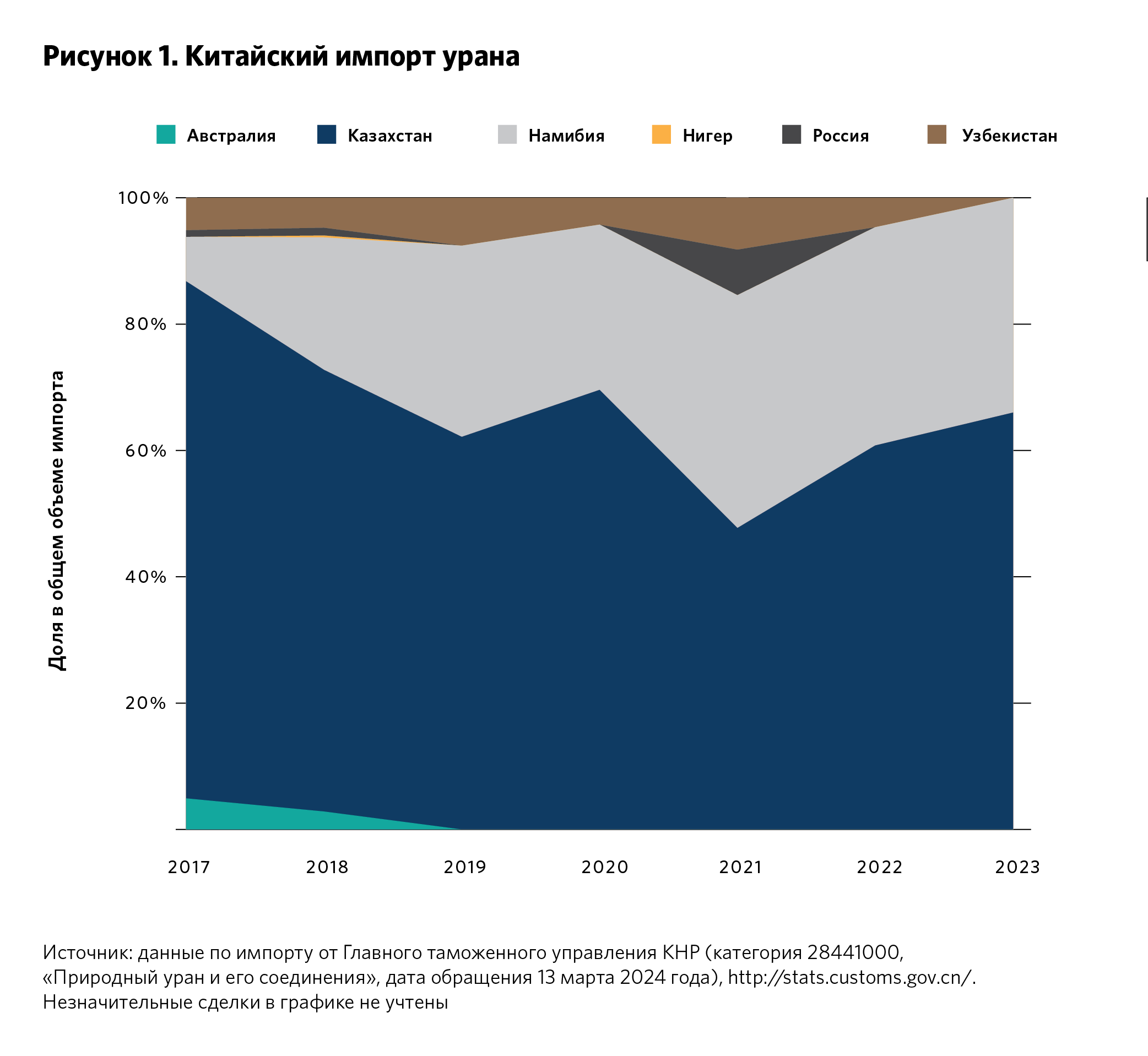

В последние годы Китай вложил внушительные средства в разведку залежей урана в стране, в результате чего общий объем его запасов теперь оценивается в 2,8 млн тонн10. Разработка перспективных месторождений на севере, где можно применять метод подземного выщелачивания, как ожидается, позволит постепенно заменить менее производительные старые рудники на юге, благодаря чему страна сможет выйти на пиковые показатели по добыче11. Однако все это новые тенденции, ведь в последние десятилетия (вернее, с начала добычи урана в 1950-е годы) китайские месторождения считались бедными. Поскольку производство атомной энергии в Китае быстро росло, спрос на уран превышал объемы добычи, и основная часть сырья либо закупалась у международных поставщиков, либо добывалась за рубежом (см. рис. 1). Казахстан стал незаменимым звеном и в том, и в другом случае.

КНР стала закупать природный уран в Казахстане в начале 2000-х годов12. Хотя китайские компании заключали контракты по закупке урана с разными поставщиками, в том числе из ряда западных стран — Австралии, Канады и Франции,13 логистика устроена таким образом, что даже фирмы из этих государств часто получают продаваемое в Китай сырье из Казахстана14. Данные китайской таможни показывают, что в 2023 году почти весь импорт урана поступил из Казахстана и Намибии, при этом на центральноазиатскую республику пришлось две трети всего объема15.

Что касается остальных поставщиков, то Австралия выбыла из их числа в 2018 году, а Узбекистан — в 2022-м, вероятно, после истечения срока действия соглашения, подписанного в 2014 году16. В свою очередь, крупные объемы, поступающие из Намибии, китайские госкомпании получают через местные горнодобывающие предприятия. Так, Китайская национальная ядерная корпорация (CNNC, 中核集团) с 2019 года контролирует 68,62% акций месторождения Рёслинг в Намибии и 25-процентную долю в Лангер-Хайнрих17. Расположенный рядом с ним рудник Хусаб был приобретен Китайской генеральной ядерно-энергетической корпорацией (CGN, 中广核) в 2012 году. Добыча на нем началась в 2016-м, спустя четыре года после старта подготовительных работ, но вышла на полную мощность лишь через несколько лет18. До этого в зарубежном портфеле CGN преобладали казахстанские урановые месторождения.

Деятельность CGN по добыче урана: ограничения и ожидания

На момент основания CGN на 45% принадлежала CNNC, которой досталась большая часть атомных активов Китая от реструктурированного министерства атомной промышленности19. И только в 2013 году CNNC официально отказалась от остававшихся у нее — хотя и в гораздо меньшем количестве — акций CGN20. При этом она по-прежнему была монополистом в китайском внутреннем топливном цикле, включающем в себя добычу урана и производство топлива для реакторов21.

Стремясь покончить с монополией конкурента, CGN начала искать возможности за границей. Заключив целый ряд соглашений в 2006–2008 годах, она через дочернюю фирму смогла получить 49% акций «Семизбай-U», совместного с «Казатомпромом» горнодобывающего предприятия22. Еще один пакет документов, подписанных с 2014-го по 2016 год, позволил CGN приобрести у «Казатомпрома» 49-процентную долю в совместном предприятии (СП) «Орталык» в 2021 году23.

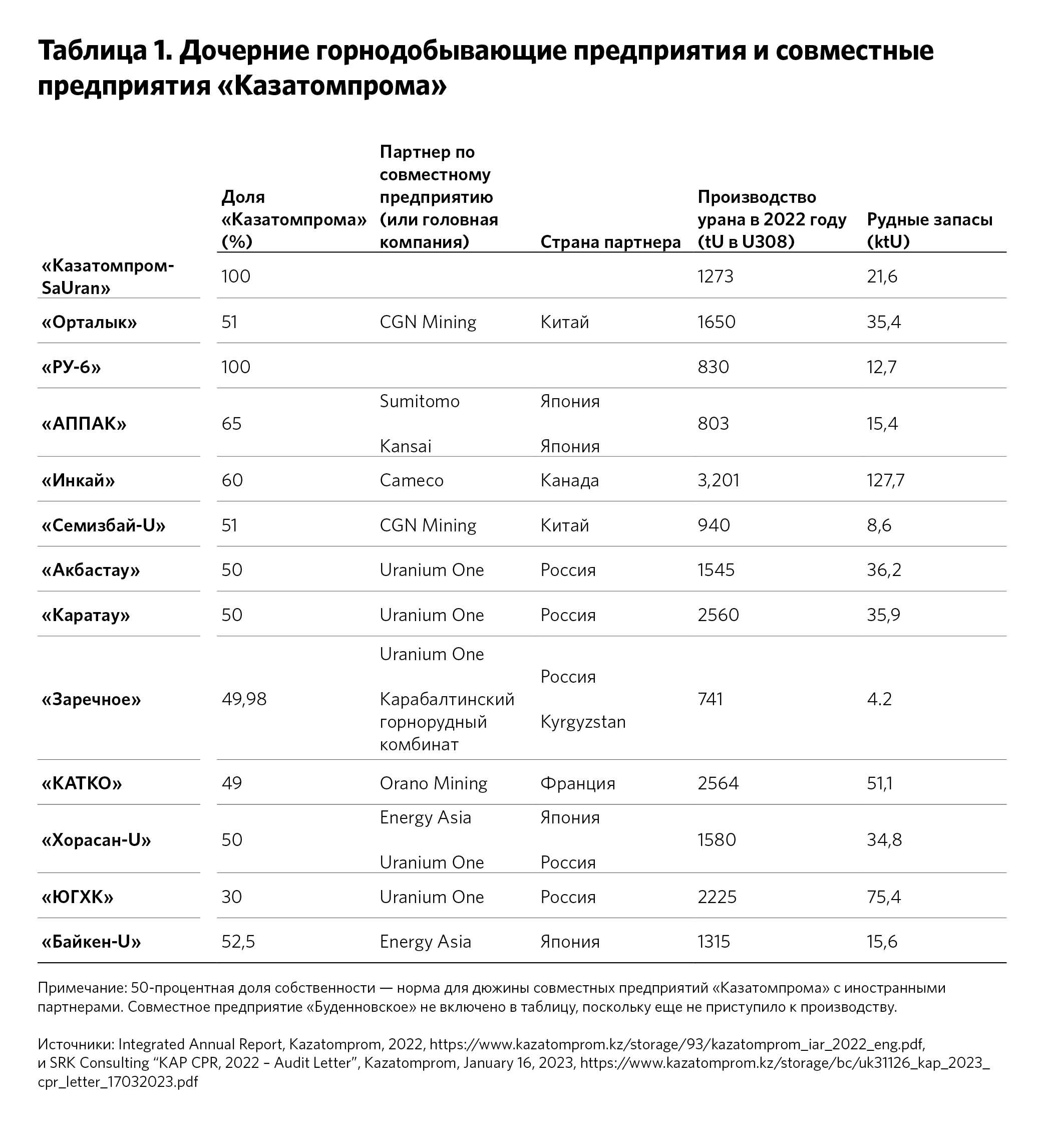

На первый взгляд, это ничем не отличалось от того, что CGN делала в Намибии, поскольку подобные приобретения укладывались в стратегию китайских госкорпораций по наращиванию добычи урана для удовлетворения внутреннего спроса. Однако при более детальном рассмотрении обнаруживаются значительные различия, во многом обусловленные особенностями местных норм, ожиданий и переговорных позиций. Например, заметно отличается структура собственности совместных горнодобывающих предприятий. В отличие от намибийского рудника Хусаб, где китайская корпорация владеет 90-процентной долей, передав всего 10% акций местной государственной уранодобывающей компании Epangelo24, в Казахстане ни CGN, ни ее дочерние фирмы никогда не приобретали контрольных пакетов акций горнодобывающих предприятий — ни до, ни после 2017 года, когда вступил в силу закон, устанавливающий минимальную долю собственности «Казатомпрома» в подобных проектах на уровне 50%25.

Фактически, за одним лишь исключением, для дюжины совместных предприятий «Казатомпрома» с иностранными партнерами доля собственности в размере 50 или более процентов стала правилом (см. таблицу 1)26. Это означает, что государство, контролирующее примерно половину производства урана в Казахстане, получает соответствующую долю ресурсной ренты. В свою очередь, страна, не имеющая значительных долей собственности в местных горнодобывающих предприятиях, может получать прибыль только за счет маржинальных способов накопления вроде налогов, роялти, местной занятости и оплаты снабжения.

Разница в распределении ренты объясняется рядом местных факторов. Казахстанская экономика больше намибийской примерно в 17 раз. В отличие от Казахстана, месторождения урана в Намибии считаются одними из самых низкосортных в мире, а значит, добыча требует высоких затрат. Без китайского спроса и инвестиций уранодобывающий сектор Намибии никогда бы не оправился от падения рынка в 1990-е и начале 2000-х годов или после аварии на АЭС в Фукусиме в 2011 году27. Кроме того, еще с колониальных времен большая часть намибийских урановых запасов принадлежит иностранным компаниям. Поэтому, несмотря на создание Epangelo в 2008 году, намибийское государство по-прежнему не обладает ни финансовыми и технологическими средствами, ни необходимой переговорной позицией, чтобы обеспечить себе мажоритарную долю собственности, которой обычно обладает «Казатомпром» в совместных предприятиях с иностранными партнерами.

В этом контексте передача со стороны CGN намибийскому государству 10-процентной доли в проекте Хусаб не только оправдала ожидания местных властей, но и смотрелась даже выгоднее, чем можно было ожидать, исходя из ранее существовавших местных норм28. И в Казахстане, и в Намибии китайская компания попыталась максимизировать свою долю собственности на урановые ресурсы, действуя в соответствии с региональными ограничениями и ожиданиями — например, в вопросах распределения ренты. Различные формы собственности отражают гибкий подход китайских компаний к финансовым и технологическим средствам местных партнеров и к их переговорной позиции, которая, в свою очередь, определяется такими разноплановыми факторами, как политическая история, геология и динамика рынка.

Помимо добычи урана: стремление «Казатомпрома» к вертикальной интеграции

Добыча урана — лишь первая стадия цепочки поставок ядерного топлива, которая включает в себя ряд капиталоемких и технологически сложных процессов, начиная от конверсии и обогащения природного урана и заканчивая изготовлением топливных таблеток для реакторов и топливных сборок. Помимо расширения производства урана, Казахстан придерживается четкой стратегии, нацеленной на преодоление сложившихся в советские времена схем взаимодействия и переход к производству ядерного топлива с более высокой добавленной стоимостью29. Добивается он этого за счет обмена урановых ресурсов на иностранные инвестиции и технологии, а также на доступ к рынкам, что необходимо для вертикальной интеграции всей цепочки поставок ядерного топлива.

Таким образом, сделки «Казатомпрома» по созданию совместных предприятий и его предложения предоставить доступ к урану почти всегда связаны с ожиданием помощи в реализации вертикальной интеграции (например, через передачу технологий). Иными словами, эти сделки исходят из принципа «услуга за услугу». Если иностранный партнер эти ожидания не оправдывает, его могут лишить доступа к ресурсам —Нурсултан Назарбаев, будучи президентом, прямо напомнил об этом главе «Казатомпрома» на встрече в 2016 году30. Два года спустя, когда японские партнеры не выполнили своих обещаний по передаче технологий, их доля в совместных горнодобывающих предприятиях резко сократилась31, а «Казатомпром» вернул себе контроль над соответствующими производствами32.

В 2017 году «Казатомпром» увеличил свою долю в СП «Инкай» с канадской Cameco с 40% до 60%33 — этот шаг тоже был связан с пересмотром обязательств партнера по содействию в вертикальной интеграции «Казатомпрома»34. Согласно заключенной в 2007 году сделке о создании совместного предприятия, Cameco брала на себя обязательство приобрести 49% акций конверсионного завода, который было необходимо построить на территории Ульбинского металлургического завода, принадлежащего «Казатомпрому».

Перед Казахстаном открывалась перспектива использования канадских инвестиций и технологий для проникновения в еще один сегмент цепочки поставок ядерного топлива, однако позднее Cameco отказалась от этих планов, ссылаясь на рыночные обстоятельства35, и предложила передачу технологий вместе с доступом к канадским производственным мощностям. В результате Ульбинское совместное предприятие было упразднено в 2019 году36. Хотя позднее Cameco передала Казахстану свои технологии переработки и конверсии урана, в соответствии с пересмотренными условиями ее доля в производстве урана на Инкае осталась на уровне 40%37.

Как и в случае с другими иностранными компаниями, для CGN доступ к урану с самого начала был увязан с готовностью содействовать вертикальной интеграции «Казатомпрома». Например, в основе соглашений, заключенных двумя компаниями в 2006 и 2007 годах, лежал принцип взаимной выгоды: китайцы получали доступ к ресурсам, а казахстанцы переходили к производству топливных таблеток и топливных сборок38.

Согласно условиям сделки, «весь природный уран, производимый казахстанско-китайскими совместными предприятиями, будет поставляться в Китай в виде продуктов ядерного топлива с высокой добавленной стоимостью»39. Соответственно, «Казатомпром» дал разрешение принадлежащему ему Ульбинскому заводу на производство урановых топливных таблеток для китайских коммерческих АЭС40. Эти договоренности действуют и по сей день41. Весь уран, производимый СП «Семизбай», конвертируется и обогащается в Китае перед отправкой в Ульбу, где из него изготавливают топливные таблетки, которые затем вывозятся в КНР42. Такая цепочка обеспечивает «Казатомпрому» доступ на огромный китайский рынок ядерного топлива и приносит ему прибыль не только от поставок дешевого сырья, но и от производства топлива с высокой добавленной стоимостью.

В конце 2000-х годов «Казатомпром» также заключил амбициозные соглашения о сотрудничестве с компанией Westinghouse, тогда принадлежавшей японскому владельцу43, и французской Areva — по созданию производства топливных сборок в Ульбе, сделав еще один шаг вперед от производства топливных таблеток44. Однако, поскольку в 2011 году Япония закрыла свои АЭС после аварии на «Фукусиме», а проекты Westinghouse по разработке реакторов оказались слишком затратными, компания обанкротилась, и рынки, которые эти соглашения сулили открыть, были утрачены45. Аналогичным образом к 2014 году были приостановлены планы строительства совместного с Areva завода по производству топливных сборок из-за «отсутствия гарантированного рынка». CGN не могла не использовать такой шанс.

Своих технологий китайская компания не предлагала, но гарантировала такой спрос на топливные сборки реактора, который оправдывал строительство нового завода в Казахстане, — именно этого и хотел «Казатомпром». Согласно ряду соглашений, первое из которых было подписано в 2014 году, «Казатомпром» предложил CGN 49-процентную долю в горнодобывающем СП «Орталык» при условии, что китайцы инвестируют в топливный завод в Ульбе и будут приобретать производимые им топливные сборки в течение последующих 20 лет46. В декабре 2020 года CGN выполнила свою часть сделки, подписав договор о покупке, а через четыре месяца было заключено соглашение по «Орталыку». К ноябрю 2021 года был запущен топливный завод в Ульбе, а первая партия топливных сборок была поставлена китайскому заказчику в декабре 2022 года47.

В этом последнем примере сотрудничество стало возможным как благодаря китайским интересам, так и в результате стремления «Казатомпрома» к вертикальной интеграции и неспособности западных компаний ему в этом помочь. Более того, CGN не выступала лишь орудием в руках китайского государства, стремящегося взять под контроль мировые поставки урана. Скорее, компания умело воспользовалась местными возможностями для продвижения своих коммерческих интересов в цепочке поставок ядерного топлива, которая меньше зависит от монополии ее основного конкурента — принадлежащей государству CNNC. И такой подход себя оправдал.

Ключевые выводы и перспективы

В карикатурах на геоэкономическую стратегию Пекина в Центральной Азии часто изображается, как монолитное китайское государство навязывает региону разветвленную систему контроля, увековечивающую неоколониальную модель добычи ресурсов48. Однако такие стереотипы плохо отражают гибкий подход китайских компаний к партнерству на местах в атомной сфере.

Китайские компании обеспечили себе доступ к казахстанскому сырью благодаря тому, что согласились признать региональные правила собственности над ресурсами и содействовали стремлению местных игроков к вертикальной интеграции. Фактически CGN стала первым зарубежным партнером «Казатомпрома», который выполнил свои обещания по локализации завода, производящего атомное топливо с высокой добавленной стоимостью, что позволило Казахстану уйти от статуса экспортера дешевого природного урана.

Нарратив о неоколониальной политике тоже плохо описывает действительность, так как не учитывает, что выгоду от сотрудничества получают обе стороны. Поскольку Россия оказалась под санкциями, «Казатомпром» ищет альтернативные маршруты для экспорта своего урана на Запад. Один лишь Транскаспийский коридор не может заменить собой традиционный транзитный маршрут через Санкт-Петербург из-за ограничений, связанных с объемами и стоимостью49. Китай предлагает другой вариант. «Казатомпром» в течение нескольких лет обсуждает с китайскими партнерами возможность создания транзитного коридора через пограничный переход Алашанькоу50, по которому сегодня проходит весь уран, импортируемый КНР из Казахстана51. Хотя этому по-прежнему препятствуют действующие в Китае внутренние правила транзита радиоактивных грузов, «Казатомпром» считает, что необходимая инфраструктура уже существует52, а КНР создала прецедент, разрешив транзит низкообогащенного урана в расположенный в Казахстане топливный банк Международного агентства по атомной энергии53.

В то время как CNNC продолжает работать над созданием таможенного хранилища урана в Алашанькоу, который сможет конкурировать с западными центрами торговли ураном54, «Казатомпром» стремится стать «стратегическим партнером», чтобы воспользоваться большей логистической гибкостью, которую обеспечит эта инфраструктура, и расширить собственные связи в обход России55. Поскольку страны Азии, Европы и Северной Америки находятся на пороге очередного ядерного ренессанса, Китай вполне может стать «пряжкой» уранового транзитного пояса, который соединит Казахстан с оживившимися западными рынками.

Примечания

1“World Uranium Mining Production,” World Nuclear Association, August 2023, https://world-nuclear.org/information-library/nuclear-fuel-cycle/mining-of-uranium/world-uranium-mining-production.aspx.

2World Nuclear Association, “World Uranium Mining Production.”

3Об утверждении Концепции развития топливно-энергетического комплекса Республики Казахстан на 2004–2015 годы. Адилет, 23 ноября 2004 года, https://adilet.zan.kz/rus/docs/P040000078_#z0.

4Концепция развития топливно-энергетического комплекса Республики Казахстан на 2022–2026 годы. Адилет, 21 ноября 2022 года, https://adilet.zan.kz/rus/docs/P2200000931.

5“Uranium and Nuclear Power in Kazakhstan,” World Nuclear Association, August 2023, https://world-nuclear.org/information-library/country-profiles/countries-g-n/kazakhstan.aspx.

6Kazatomprom, “Investor Handout 1H2023,” Kazatomprom, дата обращения: 23 февраля 2024 года, https://www.kazatomprom.kz/storage/05/kap_investor_handout_24112023ksru6eq4ehlxeyb6sabq.pdf.

7Elesia Fasching, Tyler Hodge, and Slade Johnson, “First New U.S. Nuclear Reactor Since 2016 Is Now in Operation,” U.S. Energy Information Administration, August 1, 2023, https://www.eia.gov/todayinenergy/detail.php?id=57280#.

8World Nuclear Association, “Nuclear Power in China,” World Nuclear Association, December 2023, https://world-nuclear.org/information-library/country-profiles/countries-a-f/china-nuclear-power.aspx.

9“Wo guo chubu jianli ‘siweiyiti’ tianran you baozhang gongying tixi [Страна предварительно создает систему для обеспечения безопасности поставок урана «четыре в одном»],” Science and Technology Daily, October 28, 2023, http://www.stdaily.com/index/kejixinwen/202310/048f52f9931245ce9f32c4033220184e.shtml.

10“Wo guo you kuang kancha shi da chengguo fabu [Объявлено о десяти самых значимых достижениях страны в области добычи урана],” China Atomic Energy Agency, July 21, 2023, https://www.caea.gov.cn/n6760338/n6760342/c10079976/content.html.

11China Nuclear Industry News, “Sanshi nian, Zhongguoyouye ‘diqin zhi jian’ cong cuilian dao qiwu [Тридцать лет «Мечу подземного выщелачивания» Китайской национальной ядерной корпорации: от закалки до взлета],” National Nuclear Safety Administration, August 15, 2023, https://nnsa.mee.gov.cn/ywdt/hyzx/202308/t20230815_1038642.html.

12РБК, «Казатомпром» ведет переговоры о продаже Китаю урана. Бизнес Пресс, 24 августа 2001 года, https://web.archive.org/web/20130424160527/ http://businesspress.ru/newspaper/default_mId_21960_numId_1574.html.

13“Australia Starts Shipping Uranium to China,” World Nuclear News, November 21, 2008, https://world-nuclear-news.org/Articles/Australia-starts-shipping-uranium-to-China; and “Areva into Chinese Fuel Supply,” World Nuclear News, November 5, 2010, https://www.world-nuclear-news.org/ENF_Areva_into_Chinese_fuel_supply_0511103.html.

14World Nuclear News, “Cameco Signs Chinese Uranium Supply Deal,” World Nuclear News, November 24, 2010, https://www.world-nuclear-news.org/ENF-Cameco_signs_Chinese_uranium_supply_deal-2411104.html; and Kim Feng Wong, “Interview: CNNC’s Simon Sun on Alashankou Uranium Hub,” Energy Intelligence, February 3, 2023, https://web.archive.org/web/20230326162242/https://www.energyintel.com/00000186-0483-d963-a396-acb71a290000.

15“Haiguan tongji shuju zaixian chaxun pingtai [Виртуальная платформа для запросов данных таможенной статистики],” General Administration of Customs of the People’s Republic of China, accessed February 23, 2024, http://stats.customs.gov.cn/.

16Китай к 2022 году закупит в Узбекистане уран на 800 млн долларов, UzDaily, 27 мая 2014 года, https://www.uzdaily.uz/index.php/ru/post/20433.

17Xinhua News Agency, “Zhonghe Jituan zhengshi konggu Namibiya Luoxin you kuang [CNNC официально получает контроль над акциями уранового месторождения Рёссинг],” Government of the People’s Republic of China, July 26, 2019, https://www.gov.cn/xinwen/2019-07/26/content_5415417.htm; and World Nuclear News, “Rio Tinto to Sell Rössing Stake,” World Nuclear News, November 26, 2018, https://www.world-nuclear-news.org/Articles/Rio-Tinto-to-sell-Rossing-stake.

18Yi Han, “Shijie di er da you kuang dadao sheji channeng wei Zhongguo zai Feizhou zui da touzi [Второй по объемам запасов урановый рудник в мире достиг проектной мощности и становится крупнейшим инвестиционным проектом Китая в Африке],” Guancha, April 12, 2018, https://www.yidaiyilu.gov.cn/sjzgh.htm.

19Time Weekly, “Zhonghe Zhongguanghe nian nei chongci shangshi [CNNC и CGN намерены провести IPO в течение года],” People’s Daily Online, March 28, 2014, http://energy.people.com.cn/n/2014/0328/c71661-24760626.html.

20Time Weekly, “Zhonghe Zhongguanghe nian nei chongci shangshi [CNNC and CGN Rush Toward IPO Within the Year]”; and CGN, “Zhongguo Guanghe Jituan Youxian Gongsi guanyu guquan tiaozheng xiangguan shiyi de gonggao [Публичное заявление CGN по вопросам, связанным с корректировкой доли акций],” Chinamoney, March 27, 2014, https://www.chinamoney.com.cn/dqs/cm-s-notice-query/fileDownLoad.do?contentId=436411&priority=0&mode=open.

21Wang Lu, “Zhongguanghe ‘quxian jiu guo’ yu po Zhonghe longduan [Непрямой путь CGN к работе в масштабах страны — стремление разрушить монополию CNNC],” Economic Information Daily and People’s Daily Online, December 16, 2014, http://energy.people.com.cn/n/2014/1216/c71661-26213242.html.

22“Chinese Equity in Kazakh Uranium Mines Confirmed,” World Nuclear News, November 18, 2008, https://www.world-nuclear-news.org/IT-Chinese_equity_in_Kazakh_uranium_mines_confirmed-1811085.html.

23“Ortalyk Stake Sale Agreement Signed,” World Nuclear News, April 26, 2021, https://world-nuclear-news.org/Articles/Kazatomprom,-CGN-sign-agreement-for-Ortalyk-stake.

24Nuclear Energy Agency and International Atomic Energy Agency, “Uranium 2022: Resources, Production and Demand,” Nuclear Energy Agency, 2023, 372–373, https://www.oecd-nea.org/jcms/pl_79960/uranium-2022-resources-production-and-demand?details=true.

25Хадиша Акаева, Айя Рено. «Недра»: Кто добывает казахстанский уран? Радио Азаттык. 15 января 2024 года. https://rus.azattyq.org/a/32767436.html.

26Abctv.kz.

Новое регулирование недропользования не приведет к перераспределению долей в урановых СП. Ядерное общество Казахстана. 3 мая 2018 года. https://www.nuclear.kz/news/2018-05-03.html?lang=ru

27Meredith J. DeBoom, “Nuclear (Geo)Political Ecologies: A Hybrid Geography of Chinese Investment in Namibia’s Uranium Sector,” Journal of Current Chinese Affairs 46, no. 3 (2017): 53–83.

28Meredith J. DeBoom, “Developmental Fusion: Chinese Investment, Resource Nationalism, and the Distributive Politics of Uranium Mining in Namibia” (PhD diss., University of Colorado, Boulder, 2018), 214, https://scholar.colorado.edu/concern/graduate_thesis_or_dissertations/hd76s013x.

29Правительство Республики Казахстан. Об утверждении Концепции развития топливно-энергетического комплекса Республики Казахстан до 2030 года. Адилет, 28 июня 2014 года. https://adilet.zan.kz/rus/archive/docs/P1400000724/28.06.2014

30Пресс-служба Акорды. Государство может вернуть себе активы в атомной отрасли. Forbes.kz. 15 марта 2016 года. https://forbes.kz/articles/gosudarstvo_mojet_vernut_sebe_aktivyi_v_atomnoy_otrasli

31Данияр Сериков. Партнеры «Казатомпрома» не выполнили обязательства в доле. Inbusiness.kz. 28 декабря 2018 года. https://inbusiness.kz/ru/news/partnery-kazatomproma-ne-vypolnili-obyazatelstva-v-dole

32Данияр Сериков. «Казатомпром» не получил вовремя оплату за долю в степногорском проекте «Кызылту». Inbusiness.kz. 8 мая 2019 года. https://inbusiness.kz/ru/news/kazatomprom-ne-poluchil-vovremya-oplatu-za-dolyu-v-stepnogorskom-proekte-kyzyltu

33«Казатомпром» увеличивает долю участия в совместном предприятии «Инкай». «Казатомпром», 11 декабря 2017. https://inkai.kazatomprom.kz/ru/news/kazatomprom-uvelichivaet-dolyu-uchastiya-v-sovmestnom-predpriyatii-inkay

34«Казатомпром» увеличит долю в СП «Инкай» до 60%. Казинформ. 27 мая 2016 года. https://www.inform.kz/ru/kazatomprom-uvelichit-dolyu-v-sp-inkay-do-60_a2908308

35CAMECO сомневается в целесообразности инвестиций в конверсионный завод в Казахстане. ATOMINFO.RU, 1 мая 2012 года. http://atominfo.ru/newsa/j0669.htm

36Сводный план реструктуризации непрофильных активов АО «УМЗ» по состоянию на 22.08.2019. Ульба, 22 августа 2019 года. http://www.ulba.kz/ru/files/corporate8_15.doc

37Куралай Абылгазина. Какие иностранные компании добывают уран в Казахстане. Курсив. 12 февраля 2021 года. https://kz.kursiv.media/2021-02-12/kakie-inostrannye-kompanii-dobyvayut-uran-v-kazakhstane/

38Торгово-экономический отдел посольства КНР в Республике Казахстан. “Zhong Ha heping liyong heneng lingyu hezuo chengguo fengshuo [Сотрудничество между Китаем и Казахстаном в мирном использовании атомной энергии приносит плодотворные результаты],” Министерство торговли КНР. 31 августа 2021 года. http://kz.mofcom.gov.cn/article/todayheader/202108/20210803187413.shtml.

39“Kazatomprom Strategises With China,” World Nuclear News, October 15, 2007, https://www.world-nuclear-news.org/Articles/Kazatomprom-strategises-with-China.

40РИА «Новости». «Казатомпром» может до конца года сертифицировать топливные таблетки для поставки в Китай. AtomInfo.ru, 14 сентября 2010 года. http://atominfo.ru/news3/z006.htm и РИА «Новости». Казахстан начнет с этого года поставлять в КНР топливо для АЭС — Назарбаев. AtomInfo.ru, 14 июня 2011 года. http://atominfo.ru/news7/g0212.htm.

41“China and Kazakhstan Cement Fuel Pellet Deal,” World Nuclear News, September 5, 2016, https://world-nuclear-news.org/UF-China-and-Kazakhstan-cement-fuel-pellet-deal-05091601.html.

42China Energy News, “Zhong Ha he ranliao lingyu hezuo qianjing ke qi [У сотрудничества Китая и Казахстана в области ядерного топлива многообещающие перспективы],” Агентство по атомной энергии Китая. 1 апреля 2015 года. https://www.caea.gov.cn/n6760338/n6760342/c6833337/content.html.

43“KazAtomProm Trumpets Its Plans as China Deal Progresses,” World Nuclear News, November 20, 2007, https://www.world-nuclear-news.org/Articles/KazAtomProm-trumpets-its-plans-as-China-deal-progr.

44“Kazakhstan Signs Agreements with France and Japan,” Nuclear Engineering International, November 9, 2015, https://www.neimagazine.com/news/newskazakhstan-signs-agreements-with-france-and-japan-4713618.

45“Prospectus,” Kazatomprom, October 31, 2018, 116–117, https://www.kazatomprom.kz/storage/b5/lse_prospectus.pdf.

46“CGN to Take Stake in Kazakh U Mining Company,” World Nuclear News, January 5, 2021, https://world-nuclear-news.org/Articles/CGN-set-to-take-stake-in-Kazakh-uranium-mining-com.

47“History,” Kazatomprom, дата обращения 23 февраля 2024 года, https://www.kazatomprom.kz/en/page/istoriya_kompanii.

48Deep Pal and Suchet Vir Singh, “Multilateralism With Chinese Characteristics: Bringing in the Hub-and-Spoke,” Diplomat, July 10, 2020, https://thediplomat.com/2020/07/multilateralism-with-chinese-characteristics-bringing-in-the-hub-and-spoke/.

49«Казатомпром» опубликовал результаты деятельности за III квартал 2022 года. Atominfo.ru, 27 октября 2022 года, http://atominfo.ru/newsz05/a0639.htm; «Казатомпром» объявил о физической поставке партии природного урана по альтернативному маршруту. Atominfo.ru, 21 декабря 2022 года, http://atominfo.ru/newsz05/a0893.htm

50“Kazakhstan and China Further Cooperation,” World Nuclear News, November 30, 2016, https://www.world-nuclear-news.org/Articles/Kazakhstan-and-China-further-cooperation; Kazatomprom, “Kazatomprom Will Transport Uranium to North America through China,” Kazatomprom, September 2, 2015, https://www.kazatomprom.kz/en/media/view/kazatomprom-budet-transportirovat-uran-v-severnuyu-ameriku-cherez-kitay; Kazatomprom, “Kazatomprom and Chinese Companies Strengthen Nuclear Cooperation,” Kazatomprom, July 19, 2016, https://www.kazatomprom.kz/en/media/view/kazatomprom-i-kitayskie-kompanii-ukreplyayut-sotrudnichestvo-v-atomnoy-otrasli; and China Energy News, “Zhong Ha he ranliao lingyu hezuo qianjing ke qi [У сотрудничества Китая и Казахстана в области ядерного топлива многообещающие перспективы].”

51Kim Feng Wong, “Interview: CNNC’s Simon Sun on Alashankou Uranium Hub.”

52Andrea Jannetta and William Freebairn, “Kazatomprom Experiences Delays in Alternate Uranium Export Route,” S&P Global Commodity Insights, October 28, 2022, https://www.spglobal.com/commodityinsights/en/market-insights/latest-news/electric-power/102822-kazatomprom-experiences-delays-in-alternate-uranium-export-route.

53Laura Gil, “IAEA and China Sign Transit Agreement for LEU Bank,” International Atomic Energy Agency, April 10, 2017, https://www.iaea.org/newscenter/news/iaea-and-china-sign-transit-agreement-for-leu-bank.

54Kim Feng Wong, “Interview: CNNC’s Simon Sun on Alashankou Uranium Hub.”

55Phil Chaffee, “Kazatomprom’s Batyrbayev on Today’s Uranium Bull Market,” Nuclear Intelligence Weekly 15, no. 39 (October 1, 2021): 1–4.